Cấp thêm room liệu có “thúc” tín dụng tăng cao?

Tín dụng chỉ tăng 10-12%, dù thêm room

Cuối tháng 11/2023, Ngân hàng Nhà nước đã có văn bản gửi các tổ chức tín dụng thông báo mức tăng trưởng tăng thêm cho các ngân hàng công khai, minh bạch theo các nguyên tắc và tiêu chí cụ thể. Theo đó, các tổ chức tín dụng có dư nợ tín dụng đến nay đạt đến 80% chỉ tiêu tín dụng đã được thông báo sẽ được chủ động bổ sung hạn mức (room) tăng thêm dựa trên cơ sở xếp hạng năm 2022, đồng thời ưu tiên cho những tổ chức tín dụng tập trung tín dụng vào các lĩnh vực ưu tiên của Chính phủ và hạ lãi suất cho vay xuống mức thấp trong thời gian qua. Điều đáng nói là việc bổ sung hạn mức này là sự chủ động của Ngân hàng Nhà nước mà các tổ chức tín dụng không cần thiết phải đề nghị hoặc xin bổ sung như mọi năm, vì hiện tăng trưởng tín dụng chậm.

Theo lý giải của lãnh đạo Ngân hàng Nhà nước, diễn biến 11 tháng qua cho thấy, tăng trưởng kinh tế còn gặp khó khăn, sức hấp thụ vốn và cầu tín dụng của nền kinh tế còn yếu nên tính đến cuối tháng 11, tăng trưởng tín dụng toàn hệ thống mới đạt khoảng 8,3% - thấp hơn so với chỉ tiêu định hướng hồi đầu năm; tăng trưởng tín dụng của hệ thống không đồng đều, một số tổ chức tín dụng tăng khá cao, nhưng cũng có tổ chức tín dụng tăng thấp, thậm chí tăng trưởng âm. Do đó, đáp ứng yêu cầu tiếp tục đẩy mạnh tăng trưởng tín dụng phục vụ nhu cầu vốn cho quá trình phục hồi tăng trưởng kinh tế nên Ngân hàng Nhà nước quyết định cấp thêm room.

LPBank cho biết, đã sử dụng gần hết room tín dụng của mình và đã làm đơn xin phép Ngân hàng Nhà nước nới hạn mức tín dụng để có thể tiếp tục cho vay trong dịp cao điểm cuối năm. Theo ông Hồ Nam Tiến - Tổng giám đốc LPBank, Ngân hàng đã sử dụng room tín dụng là 11,56%, về cơ bản đã gần hết hạn mức do Ngân hàng Nhà nước cấp hồi đầu năm.

Tại hội nghị nhà đầu tư diễn ra mới đây, lãnh đạo HDBank cho hay, ngân hàng này được cấp room tín dụng là 29%. Do được Ngân hàng Nhà nước xếp hạng cao nhất nên sắp tới, HDBank có thể được bổ sung thêm room. Dự kiến năm nay, nếu tận dụng hết room được cấp, tăng trưởng tín dụng của HDBank khả năng đạt trên 30%.

Còn theo lãnh đạo VPBank, tăng trưởng tín dụng của ngân hàng này tới nay đã vượt mức 20%, cao hơn trung bình ngành và gần tiệm cận room được Ngân hàng Nhà nước cấp trước đó là 24%. Do đó, VPBank đã xin nới thêm room tín dụng và được tăng hạn mức trong đợt điều chỉnh vừa qua.

Hiện tại, lãi suất huy động đã giảm mạnh so với đầu năm, thế nhưng lãi suất cho vay giảm chậm hơn so với kỳ vọng. Đây là một trong những nguyên nhân khiến các ngân hàng dư thừa vốn. Trong khi đó, tăng trưởng tín dụng năm nay được các chuyên gia tài chính dự báo chỉ có thể đạt 10-12% so với mục tiêu ngành ngân hàng đưa ra ở mức 13-15%.

Theo TS. Cấn Văn Lực, chuyên gia tài chính - ngân hàng, việc chủ động nới room thể hiện quyết tâm của Ngân hàng Nhà nước trong việc thúc đẩy tăng trưởng tín dụng những tháng cuối năm. Dẫu vậy, ông Lực dự báo, tăng trưởng tín dụng năm nay ước đạt khoảng 11-12%, phù hợp với mức tăng trưởng GDP đạt khoảng 5%.

“Mức tăng này phù hợp với bối cảnh hiện tại, bởi mục tiêu tăng trưởng tín dụng 14% đặt ra khi tăng trưởng GDP là 6,5%. Còn dự báo hiện nay phần lớn cho rằng tăng trưởng GDP chỉ đạt khoảng 5% nên tăng trưởng tín dụng từ 11-12% là có cơ sở. Năm tới, tăng trưởng kinh tế có thể đạt khoảng 6,5% thì mức tăng trưởng tín dụng sẽ cao hơn, từ 13-15%”, ông Lực nói.

Ở góc nhìn khác, PGS-TS. Nguyễn Hữu Huân, Trưởng bộ môn Thị trường tài chính, Đại học Kinh tế TP.HCM cho rằng, động thái nới room tín dụng mang ý nghĩa tích cực về mặt tâm lý, hơn là giải tỏa căng thẳng của thị trường. Bởi khác với những năm trước, tín dụng toàn ngành tăng thấp từ đầu năm tới nay, nhiều ngân hàng còn chưa dùng hết tín dụng được cấp hồi đầu năm. Do đó, tăng trưởng tín dụng đối với nền kinh tế cả năm nay dự báo đạt 10-12%, thấp hơn mục tiêu đặt ra là khoảng 14%.

Không cho vay bằng mọi giá

Như đã nói ở trên, tính đến cuối tháng 11/2023, tăng trưởng tín dụng toàn hệ thống mới đạt khoảng 8,3%. Riêng tại TP.HCM, trong 10 tháng đầu năm 2023, tăng trưởng tín dụng trên địa bàn Thành phố mới đạt 4,67% - thấp hơn so với bình quân chung cả nước (tăng 7,39%). Vì vậy, việc kết nối cung - cầu tín dụng đang là bài toán nan giải của Thành phố nói riêng, ngành ngân hàng nói chung, bởi để hấp thụ hết gần 6% tăng trưởng tín dụng còn lại chỉ trong 1 tháng cuối năm 2023 là điều hết sức khó khăn, nhất là khi tín dụng tăng trưởng chậm như hiện nay.

PGS-TS. Nguyễn Đức Trung - Hiệu trưởng Đại học Ngân hàng TP.HCM cho rằng, nếu GDP chỉ tăng 4,7-5% thì tín dụng đối với nền kinh tế năm nay tăng 11-12% là phù hợp, không nên kỳ vọng quá cao 14-15% bởi phải cân bằng rủi ro ngân hàng chấp nhận được và khả năng hấp thụ vốn của doanh nghiệp. Tốc độ tăng trưởng tín dụng vẫn thấp trong bối cảnh chính sách tín dụng không có gì thay đổi; dư địa tín dụng đối với các tổ chức tín dụng tương đối rộng rãi và thanh khoản hệ thống được Ngân hàng Nhà nước duy trì dồi dào cho thấy nguyên nhân không nằm ở thanh khoản hệ thống ngân hàng, nhưng ngân hàng không thể hạ chuẩn cho vay để “thúc” tăng trưởng tín dụng.

Ông Nguyễn Quốc Hùng, Tổng thư ký Hiệp hội Ngân hàng Việt Nam cho biết, một trong những nguyên tắc cho vay của tổ chức tín dụng là khách hàng phải sử dụng vốn đúng mục đích và vốn vay phải chịu sự kiểm tra trước, trong và sau khi cho vay của tổ chức tín dụng, kể cả có tài sản bảo đảm là tài sản độc lập cũng phải tuân thủ nguyên tắc này, không phải cứ có tài sản là cho vay bằng mọi giá.

Thực tế cho thấy, trong bối cảnh tín dụng tăng trưởng thấp, nhiều ngân hàng thương mại liên tục tung ra các gói ưu đãi lãi suất dành cho khách hàng doanh nghiệp nhằm tận dụng tính chất mùa vụ kinh doanh cuối năm. Tuy vậy, nhiều doanh nghiệp vẫn khó tiếp cận được các gói tín dụng ưu đãi này cho dù nhu cầu vốn luôn hiện hữu, nhất là các doanh nghiệp nhỏ và vừa, mà nguyên nhân chính là doanh nghiệp không còn tài sản đảm bảo để thế chấp.

Theo ông Nguyễn Ngọc Hòa, Chủ tịch Hiệp hội Doanh nghiệp TP.HCM (HUBA), các doanh nghiệp nhỏ và vừa luôn trong tình trạng thiếu vốn kinh doanh, đặc biệt là mùa cao điểm sản xuất cuối năm. Nguyên nhân là do hầu hết doanh nghiệp đã vay ngân hàng để đầu tư máy móc, thu mua nguyên liệu… và đã thế chấp hết tài sản từ trước đó, nên hiện tại muốn vay thêm là bất khả thi.

Một khảo sát công bố cuối tháng 10/2023 của HUBA cho thấy, khó khăn lớn nhất của doanh nghiệp hiện nay là đơn hàng sụt giảm, thị trường tiêu thụ khó khăn… đã làm tăng tồn kho ngoài dự kiến, ảnh hưởng tới kế hoạch kinh doanh. Tỷ lệ doanh nghiệp mong muốn được hỗ trợ tín dụng ở mức cao do đang gặp khó về dòng tiền. Trong khi đó, trước xu hướng nợ xấu tăng, các ngân hàng đều rất thận trọng khi cho vay. Do đó, đại diện HUBA đề xuất Chính phủ, Ngân hàng Nhà nước xem xét tháo gỡ bằng cách định giá giá trị tài sản thế chấp theo giá thị trường, tăng tỷ lệ đảm bảo của tài sản thế chấp, đồng thời cho phép các doanh nghiệp được thế chấp tài sản đất thuê hàng năm và tăng giá trị thế chấp bằng đất nông nghiệp để có thể vay thêm vốn.

Tin liên quan

-

Nỗ lực giảm thêm lãi suất cho vay đã giúp tín dụng dần được cải thiện, nhưng các...

-

Giá nhà ngày càng khó với, thị trường căn hộ cho thuê sẽ lên hương?

Sau một thời gian trầm lắng, thị trường căn hộ cho thuê đã có nhiều tín hiệu tích... -

“Dò” điểm sáng lợi nhuận quý cuối năm

Bên cạnh triển vọng lợi nhuận quý IV, dòng tiền đầu tư có những kỳ vọng xa hơn...

Tin mới

-

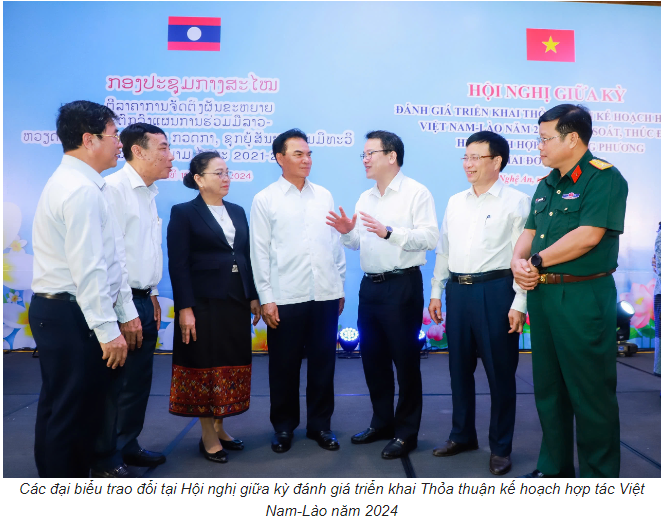

Thúc đẩy kết nối kinh tế, nâng cao hiệu quả các lĩnh vực hợp tác Việt Nam - Lào

Thứ trưởng Bộ Kế hoạch và Đầu tư Trần Quốc Phương nhấn mạnh, chính sách nhất quán của...26/08/2024 08:15 -

Giảm 50% phí trước bạ với ô tô sản xuất trong nước trong 3 tháng

Thường trực Chính phủ đã thống nhất giảm 50% phí trước bạ với ô tô sản xuất, lắp...26/08/2024 08:51 -

PV GAS tham gia chương trình tri ân “Về nơi khởi nguồn”

Vừa qua, tại Khu di tích quốc gia đặc biệt rừng Trần Hưng Đạo, xã Tam Kim, huyện...25/08/2024 12:08 -

VPBank cung cấp nhiều giải pháp sáng tạo giúp doanh nghiệp quản lý dòng tiền tối ưu

Nhiều nghiên cứu đã chỉ ra rằng, với cùng xuất phát điểm và nguồn lực đầu tư ban...23/08/2024 15:31 -

Forbes vinh danh Vietjet trong danh sách 50 công ty niêm yết tốt nhất Việt Nam 2024

Tạp chí Forbes Việt Nam vừa vinh danh và trao giải cho 50 công ty niêm yết tốt...23/08/2024 15:36 -

Chuyển đổi số là cuộc cách mạng về thay đổi hơn là cuộc cách mạng về công nghệ

Chuyển đổi số là cuộc cách mạng về thay đổi hơn là cuộc cách mạng về công nghệ....23/08/2024 15:45 -

Ứng dụng Microsoft trên Mac chứa nhiều lỗ hổng bảo mật

Ứng dụng Microsoft có lỗ hổng bảo mật nghiêm trọng trên macOS có thể bị tin tặc khai...23/08/2024 15:17 -

SeABank chốt quyền chia cổ tức bằng cổ phiếu và nhận cổ phiếu phát hành tổng tỷ lệ gần 13,6%

Ngân hàng TMCP Đông Nam Á (SeABank, HOSE: SSB) vừa có thông báo chốt danh sách cổ đông...23/08/2024 09:07 -

Tọa đàm trực tuyến ‘Năng suất xanh - nền tảng cho phát triển bền vững’

Tọa đàm trực tuyến với chủ đề “Năng suất xanh - nền tảng cho phát triển bền vững”...23/08/2024 09:15 -

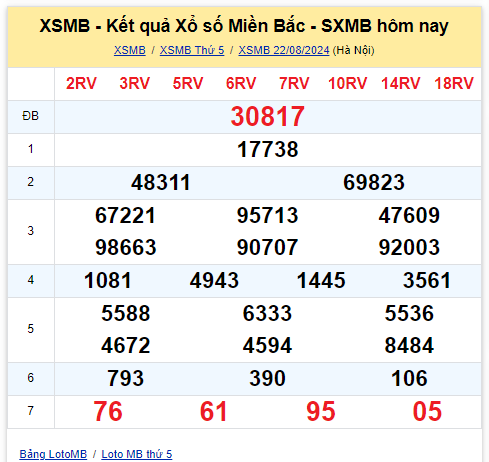

Dự đoán XSMB 23/8 - Dự đoán Xổ Số Miền Bắc 23/8/2024 MIỄN PHÍ

Dự đoán XSMB 23/8/2024 - Soi cầu dự đoán XSMB VIP đẹp hôm nay Dự đoán XSMB 23/8...23/08/2024 08:08 -

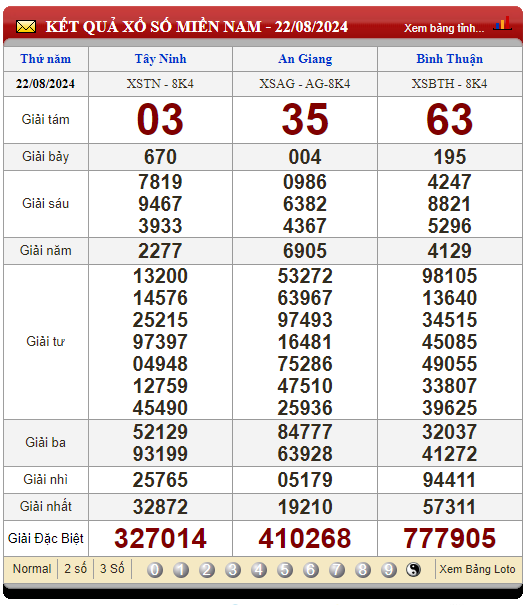

Dự đoán XSMN 23/8 - Dự đoán Xổ Số Miền Nam 23/8/2024 MIỄN PHÍ

Phân tích XSMN 23/8/2024 - Thống kê xổ số Miền Nam ngày 23 tháng 8 năm 2024 thứ...23/08/2024 08:16 -

Dự đoán XSMT 23/8 - Dự đoán Xổ Số Miền Trung 23/8/2024 MIỄN PHÍ

Thống kê xổ số Miền Trung 23/8/2024 - Phân tích XSMT ngày 23 tháng 8 năm 2024 hôm...23/08/2024 08:00 -

Hoa Kỳ khởi xướng rà soát hành chính một số sản phẩm của Việt Nam đang bị áp thuế chống bán phá giá/chống trợ cấp

Bộ Thương mại Hoa Kỳ (DOC) đã đăng thông báo khởi xướng rà soát hành chính đối với...22/08/2024 09:21 -

Việt Nam có nhiều lợi thế trong phát triển trí tuệ nhân tạo AI

Việt Nam có nhiều lợi thế trong phát triển trí tuệ nhân tạo AI, nhờ vào thị trường,...22/08/2024 09:03

404

Thuật ngữ

Thuật ngữ