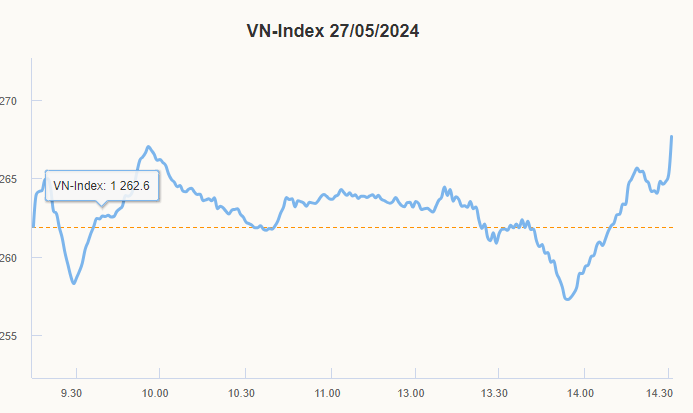

Phiên giao dịch 24/5/2023: Những cổ phiếu cần lưu ý

Công ty chứng khoán KB Việt Nam – KBSV

Khuyến nghị mua dành cho cổ phiếu ACB

Tổng thu nhập hoạt động (TOI) trong quý I/2022 của Ngân hàng TMCP Á Châu (HOSE: ACB) đạt 7.920 tỷ đồng (tăng 15,6% so với cùng kỳ năm ngoái). Chi phí hoạt động (OPEX) trong kỳ được cải thiện, giảm 8%. Chi phí dự phòng rủi ro tín dụng ghi nhận 256 tỷ đồng trong khi quý I/2022 ghi nhận hoàn nhập 3 tỷ đồng. Kết thúc quý I/2023, lợi nhuận trước thuế của ACB đạt 5.156 tỷ đồng (tăng 25,3%), hoàn thành 26% kế hoạch năm 2023.

NIM giảm xuống mức 4,2% (giảm 35 bps so với quý trước, giảm 2 bps so với cùng kỳ) do lãi suất huy động trong 3 tháng đầu năm ở mức cao, hơn nữa ACB phải hi sinh một phần lợi nhuận để hỗ trợ khách hàng trong bối cảnh nền kinh tế khó khăn. KBSV cho rằng NIM của ACB khó được cải thiện trong năm 2023.

Quý I/2023, ACB ghi nhận sự tăng mạnh ở nợ nhóm 3 (tăng 94% so với quý trước, tăng 214% so với cùng kỳ) và nợ nhóm 4 (tăng 149% so với quý trước, tăng 20% so với cùng kỳ). Tỷ lệ nợ xấu của ngân hàng quý I/2023 đã tăng lên mức 0,94% (tăng 20 bps so với đầu năm), nếu không tính CIC, NPL là 0.84%. Tỷ lệ bao phủ nợ xấu đạt 116%. Với bộ đệm dự phòng từ trước, KBSV cho rằng ACB vẫn còn dư địa để xử lý nợ xấu.

Lợi nhuận sau thuế dự kiến cả năm đạt 15.697 tỷ đồng (tăng 14,7% so với năm trước). Sử dụng kết hợp 2 phương pháp định giá P/B và Chiết khấu lợi nhuận thặng dư, KBSV đưa ra mức giá mục tiêu cho năm 2023 của cổ phiếu ACB là 30.100 đồng/cp, cao hơn 20% so với giá tại ngày 19/5/2023. Khuyến nghị mua đối với cổ phiếu ACB.

Công ty Chứng khoán Vietcap – VCI

Khuyến nghị mua dành cho cổ phiếu VCB

VCI nâng giá mục tiêu cho Ngân hàng TMCP Ngoại thương Việt Nam (VCB) thêm 7,7% lên 116.600 đồng/cổ phiếu và nâng khuyến nghị từ khả quan lên mua.

Giá mục tiêu cao hơn của VCI là do tác động tích cực của việc cập nhật mô hình định giá mục tiêu của VCI đến giữa năm 2024, bị ảnh hưởng một phần bởi việc giảm giả định của VCI đối với P/B mục tiêu của VCB từ 3,25 lần xuống 3,0 lần. Trong khi đó, VCI duy trì dự báo tổng lợi nhuận sau thuế giai đoạn 2023-2027 gần như không đổi (-0,4% so với Báo cáo cập nhật trước đây của VCI), với mức thay đổi tương ứng là 0,6%/4,5%/-3,9%/-0,8%/-0,5% cho các năm 2023/2024/2025/2026/2027.

VCI duy trì dự phóng lợi nhuận sau thuế sau lợi ích cổ đông thiểu số năm 2023 ở mức 36,3 nghìn tỷ đồng (tăng 21,3% so với năm ngoái) do dự phóng chi phí dự phòng tăng 5,9% được bù đắp bởi mức tăng 0,5% và 1,7% lần lượt của thu nhập từ lãi (NII) và thu nhập phí ròng (NFI) (bao gồm cả lãi từ kinh doanh ngoại hối).

Điều chỉnh khuyến nghị từ mua xuống khả quan cổ phiếu PVD

VCI nâng giá mục tiêu cho Tổng CTCP Khoan và Dịch vụ khoan Dầu khí (PVD) thêm 4% lên 26.000 đồng/cổ phiếu nhưng điều chỉnh khuyến nghị từ MUA xuống KHẢ QUAN do giá cổ phiếu của công ty đã tăng 13% trong 3 tháng qua. Giá mục tiêu cao hơn của VCI đến từ việc VCI tăng dự báo tổng LNST sau lợi ích CĐTS báo cáo giai đoạn 2023-2027 thêm 2% (lần lượt tăng 4%/1%/1% trong các năm 2023/2024/2025) và tác động tích cực của việc VCI cập nhật giá mục tiêu đến giữa năm 2024. P/B tương ứng với giá mục tiêu của VCI là 1,0 lần.

VCI nâng dự báo tổng LNST sau lợi ích CĐTS báo cáo giai đoạn 2023-2027 thêm 2% do VCI giảm 8% giả định chi phí hoạt động trung bình của giàn khoan tự nâng (JU) trong năm 2023 theo kế hoạch gần đây của PVD và KQKD quý 1/2023 khả quan.

VCI kỳ vọng sự phục hồi mạnh mẽ vào năm 2023, với LNST sau lợi ích CĐTS cốt lõi dự kiến tăng 3,5 lần YoY từ mức cơ sở thấp vào năm 2022. Mức tăng trưởng này chủ yếu nhờ giá thuê ngày giàn JU trung bình của PVD tăng 20% YoY và hiệu suất hoạt động đạt 96% (so với 85% vào năm 2022).

PVD có định giá hấp dẫn với P/B năm 2023 đạt 0,9 lần và P/E năm 2023 đạt 47,7 lần (PEG đạt 0,5 dựa trên CAGR EPS giai đoạn 2023-2026 là 96%). VCI tin rằng, tăng trưởng lợi nhuận mạnh mẽ của PVD phù hợp với mức P/E cao của công ty.

Công ty Chứng khoán SSI - SSI Research

Duy trì khuyến nghị trung lập cổ phiếu GAS

Tổng Công ty Khí Việt Nam - CTCP (HOSE: GAS) đang giao dịch ở mức P/E 2023 là 15x, SSI duy trì khuyến nghị TRUNG LẬP và giá mục tiêu 1 năm là 103.000 đồng/cổ phiếu đối với cổ phiếu GAS.

Mặc dù lợi nhuận của công ty dự báo sẽ giảm trong năm 2023, đặc biệt trong Q2/2023, nhưng công ty vẫn duy trì triển vọng dài hạn tích cực. Theo Quy hoạch Phát triển Điện lực Quốc gia VIII (PDP VIII) vừa được phê duyệt, tổng công suất phát điện của các nhà máy điện khí được đặt mục tiêu tăng 16% mỗi năm từ 9 GW trong năm 2020 lên 37,3 GW vào năm 2030 (bao gồm 14,93 GW sử dụng nguồn khí trong nước và 22,5 GW sử dụng LNG nhập khẩu). Theo QHĐ VIII, việc giảm công suất phát điện của nhà máy điện than được thay thế bằng LNG.

Các yếu tố hỗ trợ tăng/rủi ro giảm chính đối với khuyến nghị bao gồm: sản lượng và giá bán khí cao hơn/thấp hơn giả định.

Những khuyến nghị của các công ty chứng khoán là nguồn thông tin tham khảo, các công ty chứng khoán đều có khuyến cáo miễn trách nhiệm đối với những nhận định trên.

Tin liên quan

-

Thị trường chứng khoán phiên chiều ngày 23/5 chứng kiến cổ phiếu ACB hút mạnh dòng tiền, VN-Index...

Tin mới

-

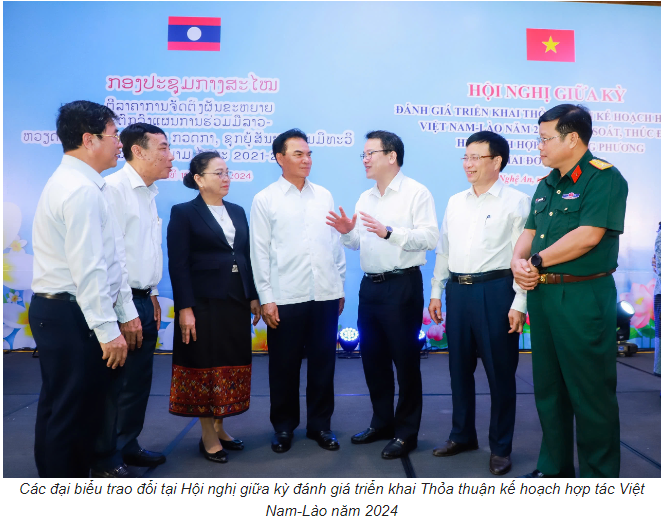

Thúc đẩy kết nối kinh tế, nâng cao hiệu quả các lĩnh vực hợp tác Việt Nam - Lào

Thứ trưởng Bộ Kế hoạch và Đầu tư Trần Quốc Phương nhấn mạnh, chính sách nhất quán của...26/08/2024 08:15 -

Giảm 50% phí trước bạ với ô tô sản xuất trong nước trong 3 tháng

Thường trực Chính phủ đã thống nhất giảm 50% phí trước bạ với ô tô sản xuất, lắp...26/08/2024 08:51 -

PV GAS tham gia chương trình tri ân “Về nơi khởi nguồn”

Vừa qua, tại Khu di tích quốc gia đặc biệt rừng Trần Hưng Đạo, xã Tam Kim, huyện...25/08/2024 12:08 -

VPBank cung cấp nhiều giải pháp sáng tạo giúp doanh nghiệp quản lý dòng tiền tối ưu

Nhiều nghiên cứu đã chỉ ra rằng, với cùng xuất phát điểm và nguồn lực đầu tư ban...23/08/2024 15:31 -

Forbes vinh danh Vietjet trong danh sách 50 công ty niêm yết tốt nhất Việt Nam 2024

Tạp chí Forbes Việt Nam vừa vinh danh và trao giải cho 50 công ty niêm yết tốt...23/08/2024 15:36 -

Chuyển đổi số là cuộc cách mạng về thay đổi hơn là cuộc cách mạng về công nghệ

Chuyển đổi số là cuộc cách mạng về thay đổi hơn là cuộc cách mạng về công nghệ....23/08/2024 15:45 -

Ứng dụng Microsoft trên Mac chứa nhiều lỗ hổng bảo mật

Ứng dụng Microsoft có lỗ hổng bảo mật nghiêm trọng trên macOS có thể bị tin tặc khai...23/08/2024 15:17 -

SeABank chốt quyền chia cổ tức bằng cổ phiếu và nhận cổ phiếu phát hành tổng tỷ lệ gần 13,6%

Ngân hàng TMCP Đông Nam Á (SeABank, HOSE: SSB) vừa có thông báo chốt danh sách cổ đông...23/08/2024 09:07 -

Tọa đàm trực tuyến ‘Năng suất xanh - nền tảng cho phát triển bền vững’

Tọa đàm trực tuyến với chủ đề “Năng suất xanh - nền tảng cho phát triển bền vững”...23/08/2024 09:15 -

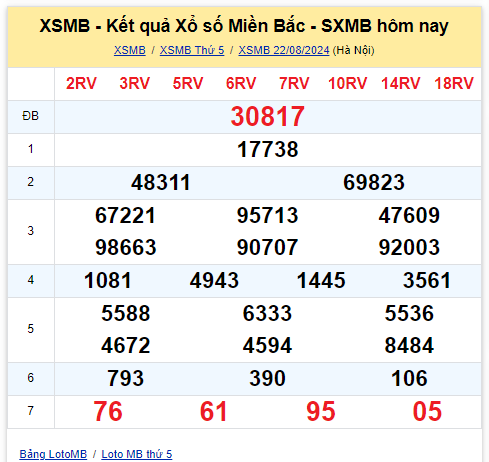

Dự đoán XSMB 23/8 - Dự đoán Xổ Số Miền Bắc 23/8/2024 MIỄN PHÍ

Dự đoán XSMB 23/8/2024 - Soi cầu dự đoán XSMB VIP đẹp hôm nay Dự đoán XSMB 23/8...23/08/2024 08:08 -

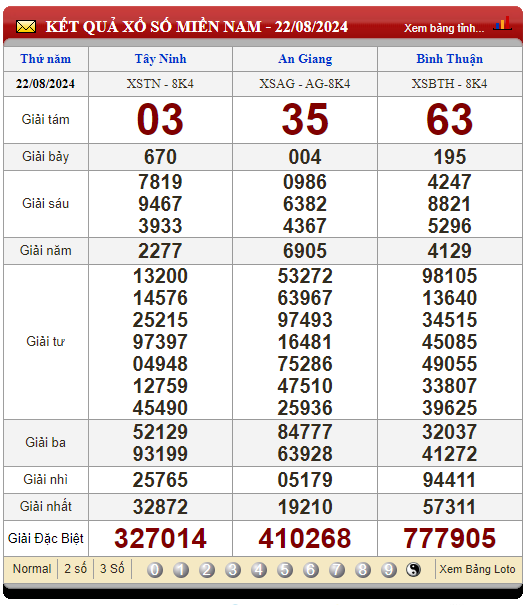

Dự đoán XSMN 23/8 - Dự đoán Xổ Số Miền Nam 23/8/2024 MIỄN PHÍ

Phân tích XSMN 23/8/2024 - Thống kê xổ số Miền Nam ngày 23 tháng 8 năm 2024 thứ...23/08/2024 08:16 -

Dự đoán XSMT 23/8 - Dự đoán Xổ Số Miền Trung 23/8/2024 MIỄN PHÍ

Thống kê xổ số Miền Trung 23/8/2024 - Phân tích XSMT ngày 23 tháng 8 năm 2024 hôm...23/08/2024 08:00 -

Hoa Kỳ khởi xướng rà soát hành chính một số sản phẩm của Việt Nam đang bị áp thuế chống bán phá giá/chống trợ cấp

Bộ Thương mại Hoa Kỳ (DOC) đã đăng thông báo khởi xướng rà soát hành chính đối với...22/08/2024 09:21 -

Việt Nam có nhiều lợi thế trong phát triển trí tuệ nhân tạo AI

Việt Nam có nhiều lợi thế trong phát triển trí tuệ nhân tạo AI, nhờ vào thị trường,...22/08/2024 09:03

404

Thuật ngữ

Thuật ngữ