Phó Tổng Giám đốc VPBank: Khoảng cuối tháng 7 ngân hàng sẽ nhận được hơn 1,3 tỷ USD còn lại từ SMBC

Tại buổi gặp gỡ cổ đông ngày 18/5/2023, bà Lưu Thị Thảo, Phó Tổng Giám đốc thường trực Ngân hàng TMCP Việt Nam Thịnh Vượng (VPBank - HOSE: VPB) chia sẻ, theo hợp đồng đã ký kết phát hành riêng lẻ với SMBC, ngay trong tháng 4, VPBank đã nhận tiền được số tiền đặt cọc 10% của SMBC. Hiện tại ngân hàng đang thực hiện các bước để hoàn tất thương vụ như xin phê duyệt của các cơ quan có thẩm quyền và chào bán riêng lẻ tăng vốn điều lệ theo quy định pháp luật.

Bà Thảo cho biết, quá trình này sẽ diễn ra trong khoảng 2 – 3 tháng, dự kiến khoảng cuối tháng 7 và đầu tháng 8 sẽ hoàn tất các thủ tục và nhận tiếp 90% số tiền còn lại, ghi nhận vào vốn của VPBank.

Theo bà Thảo, trong bối cảnh khó khăn và bất ổn của ngành tài chính ngân hàng toàn cầu, mục tiêu an toàn sẽ được đặt lên hàng đầu tại VPBank và các công ty con trong hệ sinh thái. Bên cạnh đó, bộ đệm vốn lớn cho phép ngân hàng thực hiện hóa các tham vọng của ngân hàng và các công ty trong hệ sinh thái.

Trước đó, tại ĐHĐCĐ thường niên 2023, Chủ tịch VPBank Ngô Chí Dũng cũng cho biết, vào ngày 17/4 VPBank đã nhận được đặt cọc 10% giá trị thương vụ, hơn 3.590 tỷ đồng.

Hồi cuối tháng 3/2023, ngân hàng VPBank đã tổ chức lễ ký kết thoả thuận phát hành riêng lẻ 15% vốn điều lệ cho Ngân hàng SMBC của Nhật Bản (thuộc tập đoàn tài chính SMFG). Thoả thuận này đã chính thức đưa SMBC Group trở thành nhà đầu tư chiến lược của VPBank.

Thoả thuận đầu tư lần này là một phần trong kế hoạch tăng vốn đã được VPBank thực hiện từ năm 2022 nhằm tăng cường năng lực tài chính dài hạn và giúp ngân hàng đạt được mục tiêu tăng trưởng chiến lược trong 5 năm tới.

Khoản đầu tư của SMBC sẽ mang lại cho ngân hàng 35,9 nghìn tỷ đồng vốn cấp 1 (tương đương 1,5 tỷ USD), nâng tổng vốn chủ sở hữu của VPBank từ 103,5 nghìn tỷ đồng lên xấp xỉ 140 nghìn tỷ đồng.

Qua đó, đưa VPBank trở thành ngân hàng có vốn chủ sở hữu lớn thứ 2 tại Việt Nam, sau Vietcombank. Điều này cho phép VPBank có đủ sức mạnh tài chính để đáp ứng các nhu cầu của khách hàng ở tất cả các phân khúc chiến lược, đặc biệt là phân khúc bán lẻ và SME trọng tâm.

Nền tảng vốn lớn còn cho phép VPB có đủ năng lực tài chính để phục vụ những khách hàng doanh nghiệp có quy mô lớn, đặc biệt là những doanh nghiệp FDI và các tập đoàn đa quốc gia đầu tư vào Việt Nam.

Việc SMBC trở thành cổ đông chiến lược được kỳ vọng sẽ mang lại nhiều hỗ trợ ở cả mảng tài chính và quản trị, đóp góp nhiều giá trị cho sự tăng trưởng của VPB. Ngân hàng SMBC nói riêng và tập đoàn SMFG nói chung là những doanh nghiệp hàng đầu trong mảng tài chính tại Nhật Bản với kinh nghiệm lâu năm và mạng lưới khách hàng trải rộng ở nhiều thị trường, đặc biệt là thị trường Châu Á.

Thỏa thuận đầu tư chiến lược này được kỳ vọng sẽ khuyến khích các nhà đầu tư FDI, trong danh sách hơn 200.000 khách hàng là các tập đoàn đa quốc gia, doanh nghiệp lớn trên khắp thế giới của SMBC Group và ngân hàng SMBC, tìm hiểu và mở rộng đầu tư vào Việt Nam. Khi đầu tư vào Việt Nam, những tập đoàn này có thể sẽ trở thành khách hàng tiềm năng của VPBank trong tương lai.

Ngoài ra với tiềm lực vốn mạnh mẽ cùng với lợi thế lãi suất ở Nhật Bản hiện đang ở mức thấp, SMBC sẽ hỗ trợ được nhiều cho VPBank về mặt huy động vốn với chi phí rẻ hơn nhiều so với huy động vốn trong nước, giúp ngân hàng giảm đáng kể chi phí vốn hiện đang ở mức khá cao so với trung bình ngành và cải thiện NIM, củng cố vị trí số 1 trong ngành về biên lãi thuần.

Tin liên quan

-

Sáng 16/05/2023, tại Hà Nội, ControlCase (tổ chức toàn cầu chuyên đánh giá chất lượng bảo mật quốc...

-

Ngân hàng Nhà nước lý giải nguyên nhân khiến lãi vay vẫn neo cao?

Theo Ngân hàng Nhà nước, kinh tế Việt Nam phụ thuộc vào nguồn vốn tín dụng ngân hàng,... -

Lãi suất ngân hàng 18/5: Lãi suất tiền gửi tiếp tục giảm

Sacombank là ngân hàng tiếp theo giảm lãi suất huy động, giúp mặt bằng lãi suất tiếp đà...

Tin mới

-

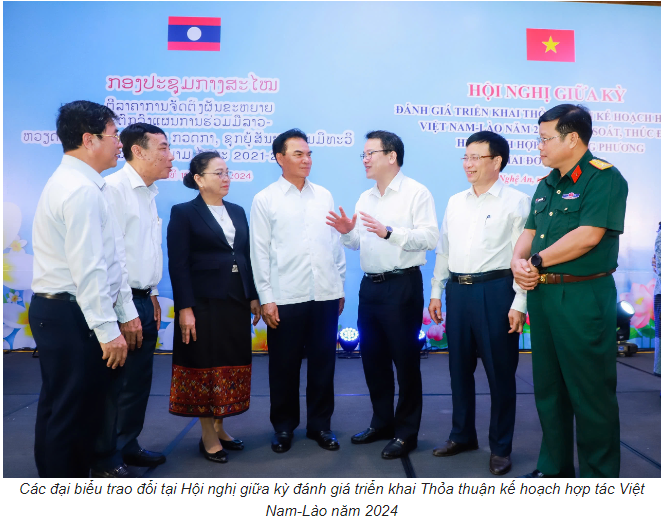

Thúc đẩy kết nối kinh tế, nâng cao hiệu quả các lĩnh vực hợp tác Việt Nam - Lào

Thứ trưởng Bộ Kế hoạch và Đầu tư Trần Quốc Phương nhấn mạnh, chính sách nhất quán của...26/08/2024 08:15 -

Giảm 50% phí trước bạ với ô tô sản xuất trong nước trong 3 tháng

Thường trực Chính phủ đã thống nhất giảm 50% phí trước bạ với ô tô sản xuất, lắp...26/08/2024 08:51 -

PV GAS tham gia chương trình tri ân “Về nơi khởi nguồn”

Vừa qua, tại Khu di tích quốc gia đặc biệt rừng Trần Hưng Đạo, xã Tam Kim, huyện...25/08/2024 12:08 -

VPBank cung cấp nhiều giải pháp sáng tạo giúp doanh nghiệp quản lý dòng tiền tối ưu

Nhiều nghiên cứu đã chỉ ra rằng, với cùng xuất phát điểm và nguồn lực đầu tư ban...23/08/2024 15:31 -

Forbes vinh danh Vietjet trong danh sách 50 công ty niêm yết tốt nhất Việt Nam 2024

Tạp chí Forbes Việt Nam vừa vinh danh và trao giải cho 50 công ty niêm yết tốt...23/08/2024 15:36 -

Chuyển đổi số là cuộc cách mạng về thay đổi hơn là cuộc cách mạng về công nghệ

Chuyển đổi số là cuộc cách mạng về thay đổi hơn là cuộc cách mạng về công nghệ....23/08/2024 15:45 -

Ứng dụng Microsoft trên Mac chứa nhiều lỗ hổng bảo mật

Ứng dụng Microsoft có lỗ hổng bảo mật nghiêm trọng trên macOS có thể bị tin tặc khai...23/08/2024 15:17 -

SeABank chốt quyền chia cổ tức bằng cổ phiếu và nhận cổ phiếu phát hành tổng tỷ lệ gần 13,6%

Ngân hàng TMCP Đông Nam Á (SeABank, HOSE: SSB) vừa có thông báo chốt danh sách cổ đông...23/08/2024 09:07 -

Tọa đàm trực tuyến ‘Năng suất xanh - nền tảng cho phát triển bền vững’

Tọa đàm trực tuyến với chủ đề “Năng suất xanh - nền tảng cho phát triển bền vững”...23/08/2024 09:15 -

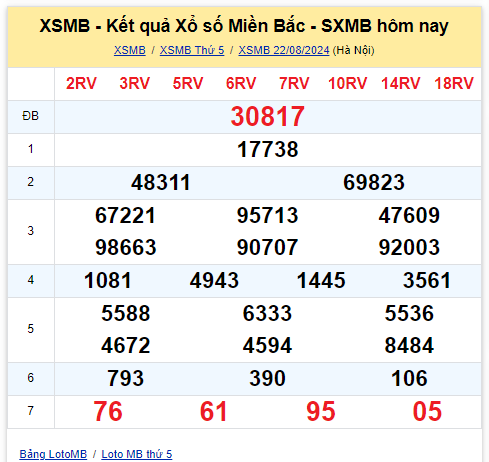

Dự đoán XSMB 23/8 - Dự đoán Xổ Số Miền Bắc 23/8/2024 MIỄN PHÍ

Dự đoán XSMB 23/8/2024 - Soi cầu dự đoán XSMB VIP đẹp hôm nay Dự đoán XSMB 23/8...23/08/2024 08:08 -

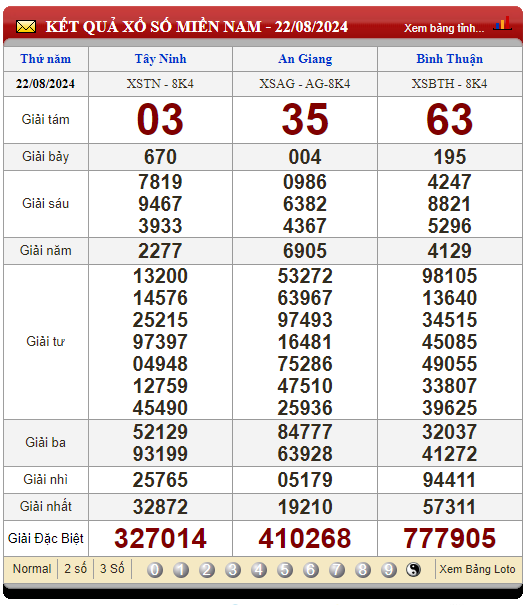

Dự đoán XSMN 23/8 - Dự đoán Xổ Số Miền Nam 23/8/2024 MIỄN PHÍ

Phân tích XSMN 23/8/2024 - Thống kê xổ số Miền Nam ngày 23 tháng 8 năm 2024 thứ...23/08/2024 08:16 -

Dự đoán XSMT 23/8 - Dự đoán Xổ Số Miền Trung 23/8/2024 MIỄN PHÍ

Thống kê xổ số Miền Trung 23/8/2024 - Phân tích XSMT ngày 23 tháng 8 năm 2024 hôm...23/08/2024 08:00 -

Hoa Kỳ khởi xướng rà soát hành chính một số sản phẩm của Việt Nam đang bị áp thuế chống bán phá giá/chống trợ cấp

Bộ Thương mại Hoa Kỳ (DOC) đã đăng thông báo khởi xướng rà soát hành chính đối với...22/08/2024 09:21 -

Việt Nam có nhiều lợi thế trong phát triển trí tuệ nhân tạo AI

Việt Nam có nhiều lợi thế trong phát triển trí tuệ nhân tạo AI, nhờ vào thị trường,...22/08/2024 09:03

404

Thuật ngữ

Thuật ngữ