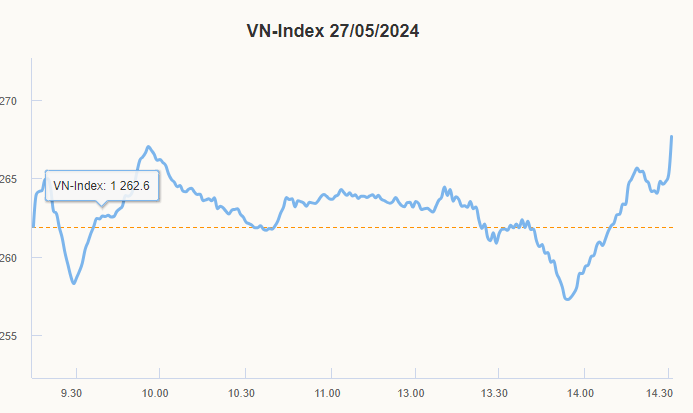

Dự báo xu hướng thị trường chứng khoán nửa cuối năm 2023

Các yếu tố hỗ trợ chu kỳ phục hồi của thị trường

Từ đầu năm tới nay, chính sách tiền tệ được nới lỏng. 4 lần giảm lãi suất điều hành kể từ đầu năm đưa lãi suất tái cấp vốn về 4,5%. Lãi suất huy động giảm, hiện chỉ còn 7,2% tại các ngân hàng top 4.

Tỷ giá ổn định. Chính sách thắt chặt của Fed đã gần kết thúc, lãi suất mục tiêu của Mỹ dự kiến chỉ tăng thêm 50 điểm cơ bản. Tỷ giá USD/VND tại ngân hàng Vietcombank đã giảm 4,9% so với mức đỉnh 2022.

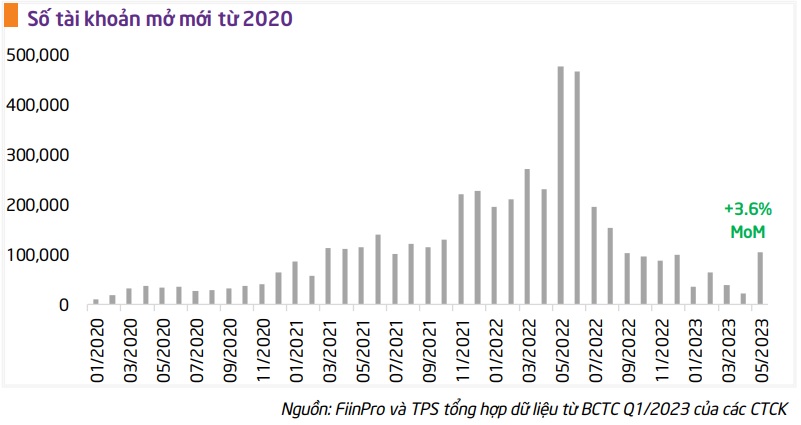

Tâm lý nhà đầu tư tích cực hơn. Giá trị giao dịch khớp lệnh bình quân giai đoạn nửa đầu năm đạt hơn 12.000 tỷ đồng/phiên, số tài khoản mở mới tăng trưởng trở lại, đạt 3,6% vào tháng 5.

Thị trường có khả năng bước vào một chu kỳ tăng mới

Nhìn lại diễn biến của thị trường trong quá khứ, mặc dù có tuổi đời còn "trẻ" so với các thị trường chứng khoán lớn trên thế giới nhưng VN-Index cũng không nằm ngoài sự vận động theo một chu kỳ kinh tế. Điều cần quan tâm là chu kỳ này thường bắt đầu khi thị trường bước vào giai đoạn nới lỏng tiền tệ, lãi suất điều hành giảm, tỷ giá ổn định, thanh khoản thị trường gia tăng khi nhà đầu tư trở nên lạc quan hơn và kết quả kinh doanh của các doanh nghiệp chạm đáy.

Hiện tại, sau năm 2022 thắt chặt, chính sách tiền tệ của thị trường đang bắt đầu được nới lỏng trong bối cảnh tỷ giá ổn định. Trong khi đó, lợi nhuận của các doanh nghiệp dường như đã rơi về đáy trong quý I/2023. Do đó, kỳ vọng thị trường chứng khoán Việt Nam đang bước vào một chu kỳ tăng trưởng mới.

Mối tương quan giữa chính sách tiền tệ của NHNN Việt Nam và VN-Index

Giai đoạn 2008 - 2011: Chính sách tiền tệ không ổn định, VN-Index biến động mạnh. Đây là giai đoạn khó khăn khi lạm phát liên tục đạt các mức cao 19,9% (năm 2008), 11,8% (năm 2010) và 18,1% (năm 2011). Cùng lúc này, kinh tế Việt Nam chịu ảnh hưởng từ khủng hoảng kinh tế toàn cầu. Do đó, NHNN đã không thể duy trì một chính sách nhất quán, gây bất ổn cho mặt bằng lãi suất huy động và khiến VN-Index tăng giảm thất thường. Cụ thể, chỉ số lao dốc hơn 65% trong năm 2008 trước khi bật tăng 160% trong giai đoạn tháng 2 - 10/2009, sau đó điều chỉnh về mức 350 điểm ở năm 2011.

Giai đoạn 2012 - 2014: Chính sách tiền tệ nới lỏng, VN-Index bùng nổ, lạm phát giảm dần đã tạo điều kiện để NHNN giảm mạnh lãi suất tái cấp vốn từ mức 8,5% về 6,5%/năm và duy trì điều này trong thời gian dài, qua đó kéo mặt bằng lãi suất huy động về 6,8%/năm từ 14%/năm giúp thúc đẩy sự đi lên của thị trường chứng khoán. Cụ thể, VN-Index lần lượt tăng mạnh 41,3% (năm 2012), 20,6% (năm 2013) trước khi tạo đỉnh 640.75 điểm (năm 2014).

Giai đoạn 2015 - 2018: Tiếp tục chính sách nới lỏng, VN-Index tạo đỉnh lần nữa Trong giai đoạn này, lãi suất tái cấp vốn tiếp tục lùi về mức 6,25%/năm, lãi suất huy động cũng giảm từ 6,8%/năm về 6,5%/năm. Mặc dù lãi suất điều hành chỉ giảm nhẹ nhưng việc duy trì ổn định trong phần lớn thời gian đã giữ lãi suất huy động ở mức thấp trong thời gian dài, thúc đẩy VN-Index bùng nổ từ năm 2017 - 4/2018.

Giai đoạn 2019 - 2021: Chính sách siêu nới lỏng, VN-Index thiết lập mức cao kỷ lục Covid-19 khiến kinh tế toàn cầu suy giảm và buộc NHNN thực hiện chính sách nới lỏng kết hợp bơm tiền với giảm lãi suất, lãi suất tái cấp vốn về 4%/năm từ 6,25%/năm. Lãi huy động cũng giảm về mức 5,7%/năm từ 6,5%/năm. Với chính sách “siêu nới lỏng”, VN-Index tăng kỷ lục hơn 200% từ tháng 4/2020 đến hết năm 2021 và lập đỉnh quanh mốc 1.500 điểm.

Năm 2022: Chính sách tiền tệ đảo chiều, VN-Index lao dốc. Việc thế giới mở cửa trở lại sau đại dịch đã khiến nhu cầu hàng hóa tăng cao. Tuy nhiên, xung đột Nga - Ukraine diễn ra cùng việc Trung Quốc duy trì "Zero Covid" lại khiến chuỗi cung ứng toàn cầu trở nên căng thẳng, giá hàng hóa tăng vọt gây ra trình trạng lạm phát khắp nơi. Để kiềm chế lạm phát, ngân hàng trung ương các nước đều đồng loạt chuyển sang thắt chặt, gây áp lực lên tỷ giá VND và buộc NHNN cùng thực hiện chính sách tương tự. Điêu này đã kéo lãi tiền gửi tăng cao khiến dòng tiền rút khỏi thị trường chứng khoán làm VN-Index mất 32,2% giá trị sau đó.

Thanh khoản phục hồi khi tâm lý nhà đầu tư trở nên lạc quan hơn

Tâm lý của nhà đầu tư cá nhân đã lạc quan hơn về triển vọng thị trường do những yếu tố tiêu cực nhất đã diễn ra và phản ánh vào thị trường trong năm 2022. Các kênh đầu tư khác trở nên kém hấp dẫn.

Cụ thể, lãi suất tiết kiệm sụt giảm nhờ các chính sách của NHNN, thị trường trái phiếu chưa được gỡ rối hoàn toàn và bất động sản vẫn đang gặp vấn đề về pháp lý cùng việc nợ vay vẫn đang ở mức cao. Các công ty chứng khoán đã tích cực triển khai những chương trình kích cầu kể từ đầu năm 2023 đến nay. Cụ thể, lãi suất margin cao nhất của top 20 công ty chứng khoán có dư nợ cao nhất tính đến quý I/2023 đã giảm từ mức 14 - 15,6%/năm xuống còn 8 - 9%/năm. Bên cạnh đó, hàng loạt các công ty chứng khoán đang triển khai chương trình ưu đãi phí với mức thấp là 0% cùng các chương trình nhận quà khi giới thiệu khách hàng mới.

Với những yếu tố trên, thị trường đã bắt đầu khởi sắc hơn kể từ cuối tháng 4/2023 và thanh khoản đã liên tục bùng nổ, đạt mức trung bình hơn 12.000 tỷ đồng/phiên giai đoạn từ đầu tháng 5/2023 đến 14/6/2023. Cùng với đó, số tài khoản mở mới cũng tăng mạnh trở lại, tăng 3,6%.

Dự báo xu hướng VN-Index 2023

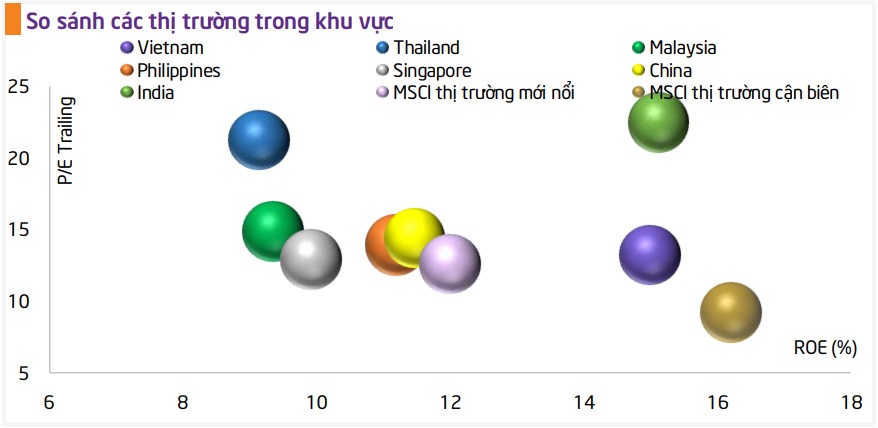

Sau quá trình phục hồi, P/E của thị trường chứng khoán Việt Nam đã tăng lên mức 14,6 lần, ngang bằng với nhiều chỉ số lớn như: Trung Quốc (14,4x), Indonesia (14,8x), Malaysia (14,9x). Đặc biệt, cao hơn nhiều so với thị trường cận biên (9,x) và thị trường mới nổi (12,6x).

Tổng lợi nhuận sau thuế quý I/2023 của các doanh nghiệp niêm yết giảm 18,3%, qua đó đưa định giá của VN-Index lên trừ 1 độ lệch chuẩn so với trung bình 5 năm gần nhất.

Cho triển vọng nửa cuối năm 2023, kịch bản cơ sở của Chứng khoán TPS dự báo VN-Index sẽ dao động trong khoảng từ 1.150 - 1.210 điểm, tương ứng với mức tăng trưởng thận trọng 5% cho cả năm khi mà các rủi ro về đáo hạn trái phiếu cùng việc các nền kinh tế lớn trên thế giới đang có nguy cơ suy thoái trong nửa cuối năm 2023.

Dưới một góc nhìn lạc quan hơn, các chuyên gia kỳ vọng các khó khăn về vĩ mô sẽ thuyên giảm dần trong nửa cuối năm khi mà các chính sách giảm lãi suất trong nước sẽ có thời gian phát huy, qua đó kích thích hoạt động tiêu dùng diễn ra sôi nổi hơn. Theo kịch bản khả quan, mức tăng trưởng toàn thị trường từ 10 - 15% sẽ dẫn dắt VN-Index đến vùng 1.373 - 1.436 điểm.

Theo quan điểm của TPS, triển vọng thị trường đã tích cực hơn khi VN-Index thành công phá vỡ xu hướng giảm dài hạn bắt đầu từ tháng 4/2022 và thành công kiểm định lại lực cầu tại đây để tiến vào xu hướng tăng. Hiện tại, VN-Index đang test lại vùng cản 1.120 - 1.130 điểm. Tuy nhiên, đà tăng của chỉ số đã bắt đầu suy yếu khi áp lực chốt lời gia tăng trở lại sau thời gian dài tăng giá. Cùng với đó, xét về mặt định giá, thị trường đã không còn sự hấp dẫn như giai đoạn trước đây để thu hút sức mua đột biến. Vì vậy, dựa trên biến động của VN-Index tại ngưỡng cản này và áp dụng lý thuyết Elliott Wave, các chuyên gia đưa ra 3 kịch bản cho thị trường trong thời gian tới như sau: Kịch bản cơ sở, thị trường sẽ bước vào sóng 2 điều chỉnh và biến động sideway trong vùng giá từ 1.020 - 1.130 điểm khi chờ đợi động lực mới để có thể bứt phá vùng kháng cự 1.120 - 1.130 điểm.

Kịch bản tích cực, kinh tế Việt Nam và toàn cầu phục hồi trong nửa cuối năm 2023 sẽ giúp VN-Index cải thiện về mặt định giá và trở nên hấp dẫn hơn, qua đó thu hút dòng tiền mới đổ vào, đặc biệt là nhóm khối ngoại. Đặc thù về khẩu vị của nhóm nhà đầu tư này sẽ là các cổ phiếu vốn hóa lớn. Đây đều là doanh nghiệp có trọng số lớn sẽ giúp chỉ số nhanh chóng chinh phục kháng cự 1.120 - 1.130 điểm để bước vào sóng 3 tăng. Mục tiêu trong giai đoạn này là vùng giá quanh mức 1.200 điểm.

Kịch bản tiêu cực, bối cảnh vĩ mô toàn cầu trở nên tiêu cực hơn khi nền kinh tế lớn nhất thế giới là Mỹ suy thoái. Điều này sẽ có tác động tiêu cực đến tâm lý toàn thị trường và có khả năng gây ra tình trạng bán tháo mạnh. Khi đó VN-Index sẽ có khả năng điều chỉnh sâu về cuối biên độ của sóng 2 điều chỉnh, quanh mức 985 điểm (vùng đáy năm 2022)./.

Tin liên quan

-

Ngân hàng HDBank vừa cho biết dự kiến bán ra 8 triệu cổ phiếu VJC của hãng Hàng...

-

ĐHCĐ Phát triển Đô thị Kinh Bắc (KBC): Trả hết nợ trái phiếu, tham vọng mở rộng đầu tư

Sáng ngày 23/6, Tổng công ty Phát triển Đô thị Kinh Bắc – CTCP (mã KBC) đã tổ... -

Thị trường chứng khoán Mỹ hôm nay 26/6: Vì mối lo lãi suất, chứng khoán Mỹ hoàn tất 1 tuần đi xuống

Chứng khoán Mỹ giảm điểm trong phiên thứ 6 (23/6) và hoàn tất một tuần đi xuống. Tuần...

Tin mới

-

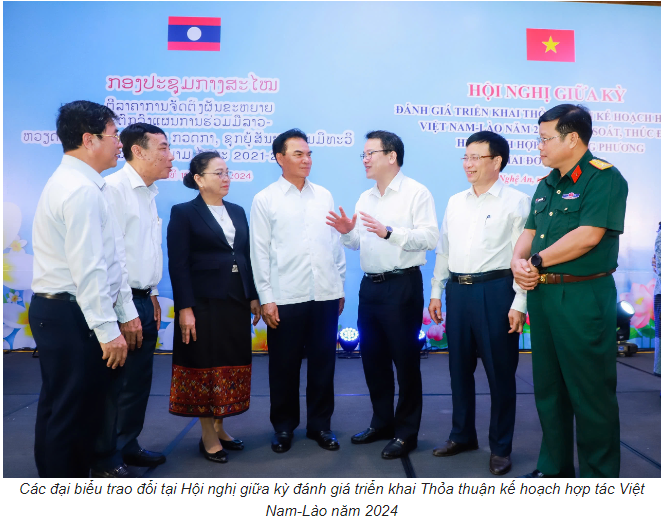

Thúc đẩy kết nối kinh tế, nâng cao hiệu quả các lĩnh vực hợp tác Việt Nam - Lào

Thứ trưởng Bộ Kế hoạch và Đầu tư Trần Quốc Phương nhấn mạnh, chính sách nhất quán của...26/08/2024 08:15 -

Giảm 50% phí trước bạ với ô tô sản xuất trong nước trong 3 tháng

Thường trực Chính phủ đã thống nhất giảm 50% phí trước bạ với ô tô sản xuất, lắp...26/08/2024 08:51 -

PV GAS tham gia chương trình tri ân “Về nơi khởi nguồn”

Vừa qua, tại Khu di tích quốc gia đặc biệt rừng Trần Hưng Đạo, xã Tam Kim, huyện...25/08/2024 12:08 -

VPBank cung cấp nhiều giải pháp sáng tạo giúp doanh nghiệp quản lý dòng tiền tối ưu

Nhiều nghiên cứu đã chỉ ra rằng, với cùng xuất phát điểm và nguồn lực đầu tư ban...23/08/2024 15:31 -

Forbes vinh danh Vietjet trong danh sách 50 công ty niêm yết tốt nhất Việt Nam 2024

Tạp chí Forbes Việt Nam vừa vinh danh và trao giải cho 50 công ty niêm yết tốt...23/08/2024 15:36 -

Chuyển đổi số là cuộc cách mạng về thay đổi hơn là cuộc cách mạng về công nghệ

Chuyển đổi số là cuộc cách mạng về thay đổi hơn là cuộc cách mạng về công nghệ....23/08/2024 15:45 -

Ứng dụng Microsoft trên Mac chứa nhiều lỗ hổng bảo mật

Ứng dụng Microsoft có lỗ hổng bảo mật nghiêm trọng trên macOS có thể bị tin tặc khai...23/08/2024 15:17 -

SeABank chốt quyền chia cổ tức bằng cổ phiếu và nhận cổ phiếu phát hành tổng tỷ lệ gần 13,6%

Ngân hàng TMCP Đông Nam Á (SeABank, HOSE: SSB) vừa có thông báo chốt danh sách cổ đông...23/08/2024 09:07 -

Tọa đàm trực tuyến ‘Năng suất xanh - nền tảng cho phát triển bền vững’

Tọa đàm trực tuyến với chủ đề “Năng suất xanh - nền tảng cho phát triển bền vững”...23/08/2024 09:15 -

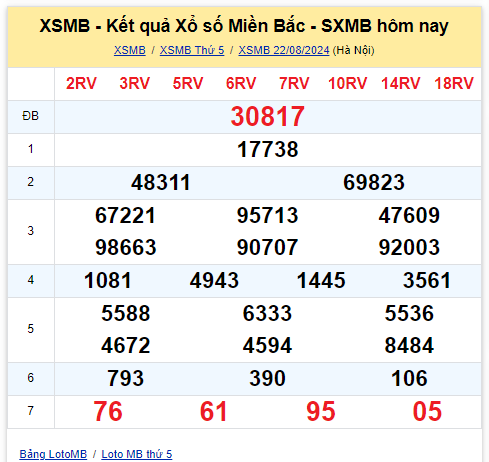

Dự đoán XSMB 23/8 - Dự đoán Xổ Số Miền Bắc 23/8/2024 MIỄN PHÍ

Dự đoán XSMB 23/8/2024 - Soi cầu dự đoán XSMB VIP đẹp hôm nay Dự đoán XSMB 23/8...23/08/2024 08:08 -

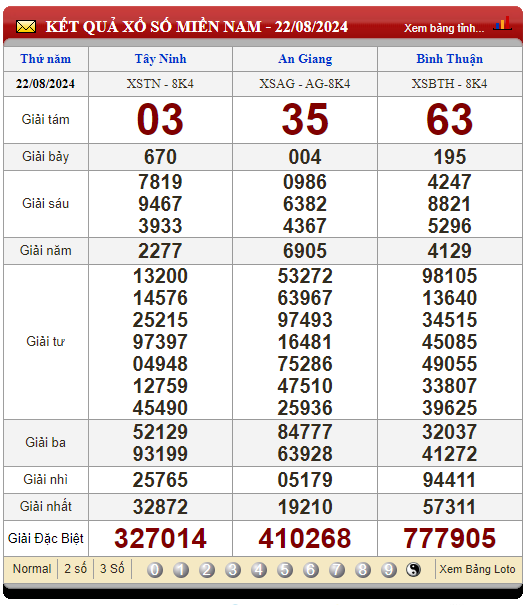

Dự đoán XSMN 23/8 - Dự đoán Xổ Số Miền Nam 23/8/2024 MIỄN PHÍ

Phân tích XSMN 23/8/2024 - Thống kê xổ số Miền Nam ngày 23 tháng 8 năm 2024 thứ...23/08/2024 08:16 -

Dự đoán XSMT 23/8 - Dự đoán Xổ Số Miền Trung 23/8/2024 MIỄN PHÍ

Thống kê xổ số Miền Trung 23/8/2024 - Phân tích XSMT ngày 23 tháng 8 năm 2024 hôm...23/08/2024 08:00 -

Hoa Kỳ khởi xướng rà soát hành chính một số sản phẩm của Việt Nam đang bị áp thuế chống bán phá giá/chống trợ cấp

Bộ Thương mại Hoa Kỳ (DOC) đã đăng thông báo khởi xướng rà soát hành chính đối với...22/08/2024 09:21 -

Việt Nam có nhiều lợi thế trong phát triển trí tuệ nhân tạo AI

Việt Nam có nhiều lợi thế trong phát triển trí tuệ nhân tạo AI, nhờ vào thị trường,...22/08/2024 09:03

404

Thuật ngữ

Thuật ngữ