Trái phiếu doanh nghiệp - khó khăn nhất đã qua

Khó khăn nhất đã qua đi

247.590 tỷ đồng là giá trị trái phiếu doanh nghiệp (TPDN) đã được phát hành trong 11 tháng đầu năm 2023, không chênh lệch quá nhiều so với con số hơn 255.000 tỷ đồng đã được phát hành trong năm 2022, theo báo cáo từ Hiệp hội Thị trường trái phiếu Việt Nam. Với xu hướng đang tích cực trở lại, trong tháng cuối cùng của năm nay, khả năng sẽ có thêm nhiều doanh nghiệp phát hành thành công, đánh dấu sự tăng trưởng trở lại so với năm 2022.

Riêng tháng 11 vừa qua, tính đến ngày công bố thông tin 30/11/2023, có 27 đợt phát hành TPDN riêng lẻ với tổng giá trị 27.468 tỷ đồng, kỳ hạn trung bình là 5,64%/năm và lãi suất trung bình là 8,6%/năm. Con số này tuy giảm so với tháng trước, nhưng lại gấp hơn 14 lần so với cùng kỳ tháng 11/2022.

Quan sát xu hướng thị trường TPDN, lượng phát hành gần như đứng lại từ tháng 10 năm trước đến tháng 2 năm nay, sau khi những vi phạm tại Vạn Thịnh Phát liên quan đến TPDN bị phanh phui vào tháng 9 năm trước.

Trong năm nay, thực tế hoạt động phát hành TPDN bắt đầu khởi sắc từ tháng 6, sau khi có Nghị định 08/2023 ngưng hiệu lực thi hành một số quy định của Nghị định 65/2022 về chào bán, giao dịch TPDN riêng lẻ (quy định xác định tư cách nhà đầu tư chứng khoán chuyên nghiệp là cá nhân; bắt buộc xếp hạng tín nhiệm đối với doanh nghiệp phát hành trái phiếu; giảm thời gian phân phối trái phiếu của từng đợt phát hành). Theo đó, lượng phát hành TPDN riêng lẻ bình quân mỗi tháng từ đó đến nay duy trì trong khoảng 25.000-35.000 tỷ đồng/tháng.

Cùng với các phiên phát hành mới sôi động hơn giúp nguồn vốn doanh nghiệp được củng cố, Nghị định 08 cũng mở ra cánh cửa cho các doanh nghiệp đàm phán với các nhà đầu tư thay đổi điều khoản và điều kiện trái phiếu, giảm bớt áp lực thanh toán trong bối cảnh hoạt động của doanh nghiệp vẫn đang gặp nhiều khó khăn. Theo thống kê của Công ty Chứng khoán VNDirect, tính đến ngày 27/11/2023 đã có khoảng 64 tổ chức phát hành đạt được thỏa thuận gia hạn thời hạn trái phiếu với trái chủ, với tổng giá trị TPDN được gia hạn là hơn 111.000 tỷ đồng.

Nhờ vậy, các tổ chức phát hành cũng giảm bớt áp lực phải mua lại trước hạn. Theo đó, trong tháng 11 vừa qua các doanh nghiệp chỉ mua lại trước hạn lượng trái phiếu 8.754 tỷ đồng, giảm mạnh 50,4% so với cùng kỳ năm 2022. Đây là những tín hiệu khởi sắc rất quan trọng, khi mà lượng trái phiếu đáo hạn trong tháng 12 này nói riêng và giai đoạn năm 2024-2025 vẫn rất lớn.

Nhưng thách thức vẫn còn đó

Nếu loại trừ các TPDN đã được mua lại trước hạn và các trái phiếu đã được gia hạn kỳ hạn, lượng TPDN riêng lẻ đáo hạn trong tháng 12 ước tính vẫn lên tới gần 20.200 tỷ đồng, cao hơn đáng kể so với giá trị đáo hạn trong hai tháng qua. Còn theo thống kê mới nhất từ Công ty Chứng khoán Yuanta, lượng trái phiếu đáo hạn trong năm 2024 là hơn 297.000 tỷ đồng, trong đó nhóm bất động sản vẫn chiếm tỷ trọng lớn.

Cụ thể, nhóm bất động sản có khoảng 123.000 tỷ đồng TPDN tới hạn, tiếp theo là nhóm ngân hàng với gần 80.000 tỷ đồng, nhóm xây dựng và vật liệu 22.000 tỷ đồng; du lịch - giải trí gần 20.000 tỷ đồng, còn lại là nhóm khác gồm dịch vụ tài chính. Tiếp đó, đến năm 2025, lượng TPDN đáo hạn sẽ hạ nhiệt với khoảng 270.000 tỷ đồng nhưng con số này chỉ thấp so với năm 2024 và cao hơn đáng kể so với những năm trước đó.

Với khả năng tiếp cận nguồn vốn tín dụng đang có những hạn chế, các tổ chức phát hành thường phải tìm cách phát hành lượng TPDN mới để thu xếp vốn tất toán các trái phiếu đến hạn trong thời gian tới. Vì vậy, bên cạnh các chính sách tháo gỡ những khó khăn, rào cản cho thị trường này, khôi phục lại niềm tin cho các nhà đầu tư là điều rất quan trọng.

Trong khi đó, ba quy định của Nghị định 65/2022 đã nói ở trên chỉ ngưng hiệu lực thi hành đến hết năm nay, theo đó sẽ được áp dụng trở lại từ đầu năm 2024. Đây là một trong những thách thức không nhỏ của thị trường, mà có thể sẽ khiến hoạt động phát hành gặp trắc trở trở lại, đặc biệt là ở khâu bắt buộc xếp hạng tín nhiệm doanh nghiệp xem có đủ điều kiện để phát hành trái phiếu.

Với câu chuyện niềm tin, sau quá nhiều tai tiếng liên quan đến một số tổ chức phát hành gian dối, cũng như việc những khách hàng gửi tiết kiệm bị tư vấn chuyển sang mua trái phiếu mà không biết rõ, phân khúc nhà đầu tư cá nhân trong thị trường TPDN có lẽ đã sụt giảm nhiều. Phần còn lại cũng sẽ thận trọng hơn. Do đó, các đợt phát hành TPDN trong tương lai sẽ khó có thể dễ dàng và tăng trưởng mạnh mẽ như giai đoạn 2020-2021.

Lưu ý rằng trong số 247.590 tỷ đồng TPDN đã được phát hành trong 11 tháng đầu năm nay, nhóm ngân hàng đã chiếm tỷ trọng đến 48,6%, nhóm bất động sản xếp phía sau với tỷ trọng cách khá xa là 28,5%. Trái phiếu phát hành của các ngân hàng thường được mua lẫn nhau nhằm mục đích tăng nguồn vốn trung và dài hạn, đảm bảo các tỷ lệ an toàn theo quy định. Do đó, lượng nhà đầu tư cá nhân còn tham gia vào kênh đầu tư TPDN có lẽ chỉ ở mức hạn chế, đặc biệt là khi kể từ đầu năm 2024 quy định về việc xác định tư cách nhà đầu tư chứng khoán chuyên nghiệp là cá nhân sẽ có hiệu lực trở lại.

Tuy nhiên, cũng có một điểm tích cực có thể hỗ trợ cho thị trường này, đó là với mặt bằng lãi suất tiết kiệm ngân hàng đã xuống rất thấp như hiện nay, lãi suất phát hành của TPDN đang trở nên hấp dẫn hơn nhiều, do đó không loại trừ khả năng có thể thu hút bớt một phần nguồn tiền gửi ngân hàng chuyển dịch sang. Ngoài ra, xu hướng lãi suất đi xuống cũng giúp chi phí trả lãi của các trái phiếu hiện hữu có lãi suất thả nổi, cũng như các đợt trái phiếu phát hành mới trong thời gian tới, về mức dễ chịu hơn.

(Theo Thời báo Kinh tế Sài Gòn)

Tin liên quan

-

Với sự hỗ trợ của chính sách và nỗ lực của nhiều doanh nghiệp bất động sản trong...

-

Phố Wall 'điểm mặt' những rủi ro lớn nhất đối với chứng khoán trong năm 2024

Triển vọng về chứng khoán ngày càng lạc quan nhưng các nhà dự báo tại Phố Wall vẫn... -

TDM tạm ứng cổ tức năm 2023 tỷ lệ 14%

Theo Sàn chứng khoán HOSE, CTCP Nước Thủ Dầu Một (TDM) sẽ tạm ứng cổ tức 2023 bằng...

Tin mới

-

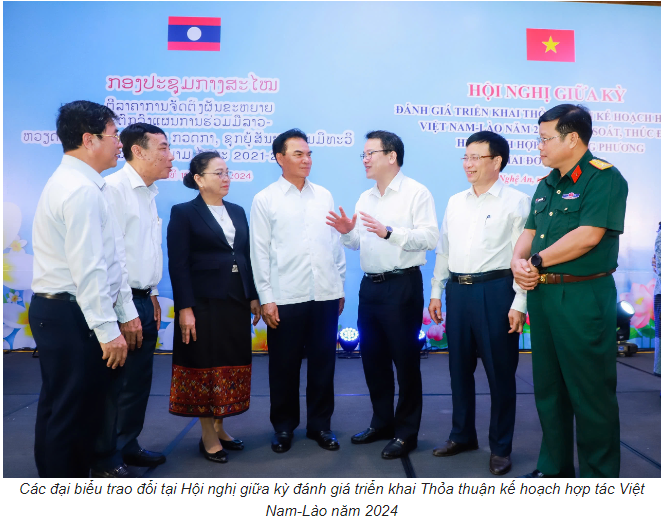

Thúc đẩy kết nối kinh tế, nâng cao hiệu quả các lĩnh vực hợp tác Việt Nam - Lào

Thứ trưởng Bộ Kế hoạch và Đầu tư Trần Quốc Phương nhấn mạnh, chính sách nhất quán của...26/08/2024 08:15 -

Giảm 50% phí trước bạ với ô tô sản xuất trong nước trong 3 tháng

Thường trực Chính phủ đã thống nhất giảm 50% phí trước bạ với ô tô sản xuất, lắp...26/08/2024 08:51 -

PV GAS tham gia chương trình tri ân “Về nơi khởi nguồn”

Vừa qua, tại Khu di tích quốc gia đặc biệt rừng Trần Hưng Đạo, xã Tam Kim, huyện...25/08/2024 12:08 -

VPBank cung cấp nhiều giải pháp sáng tạo giúp doanh nghiệp quản lý dòng tiền tối ưu

Nhiều nghiên cứu đã chỉ ra rằng, với cùng xuất phát điểm và nguồn lực đầu tư ban...23/08/2024 15:31 -

Forbes vinh danh Vietjet trong danh sách 50 công ty niêm yết tốt nhất Việt Nam 2024

Tạp chí Forbes Việt Nam vừa vinh danh và trao giải cho 50 công ty niêm yết tốt...23/08/2024 15:36 -

Chuyển đổi số là cuộc cách mạng về thay đổi hơn là cuộc cách mạng về công nghệ

Chuyển đổi số là cuộc cách mạng về thay đổi hơn là cuộc cách mạng về công nghệ....23/08/2024 15:45 -

Ứng dụng Microsoft trên Mac chứa nhiều lỗ hổng bảo mật

Ứng dụng Microsoft có lỗ hổng bảo mật nghiêm trọng trên macOS có thể bị tin tặc khai...23/08/2024 15:17 -

SeABank chốt quyền chia cổ tức bằng cổ phiếu và nhận cổ phiếu phát hành tổng tỷ lệ gần 13,6%

Ngân hàng TMCP Đông Nam Á (SeABank, HOSE: SSB) vừa có thông báo chốt danh sách cổ đông...23/08/2024 09:07 -

Tọa đàm trực tuyến ‘Năng suất xanh - nền tảng cho phát triển bền vững’

Tọa đàm trực tuyến với chủ đề “Năng suất xanh - nền tảng cho phát triển bền vững”...23/08/2024 09:15 -

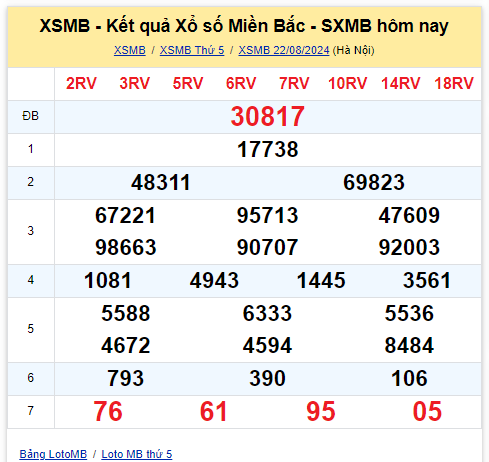

Dự đoán XSMB 23/8 - Dự đoán Xổ Số Miền Bắc 23/8/2024 MIỄN PHÍ

Dự đoán XSMB 23/8/2024 - Soi cầu dự đoán XSMB VIP đẹp hôm nay Dự đoán XSMB 23/8...23/08/2024 08:08 -

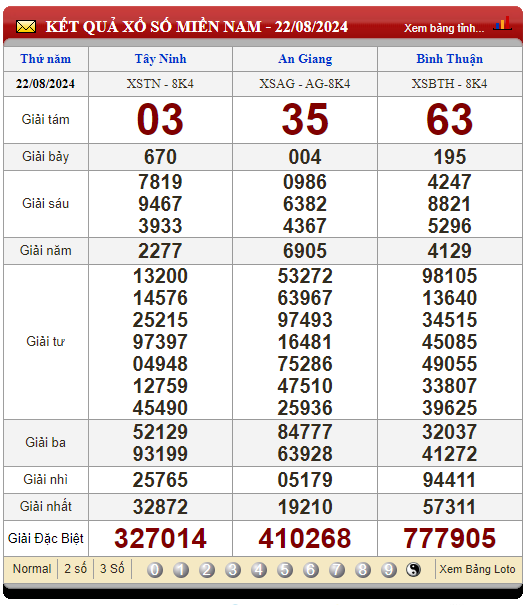

Dự đoán XSMN 23/8 - Dự đoán Xổ Số Miền Nam 23/8/2024 MIỄN PHÍ

Phân tích XSMN 23/8/2024 - Thống kê xổ số Miền Nam ngày 23 tháng 8 năm 2024 thứ...23/08/2024 08:16 -

Dự đoán XSMT 23/8 - Dự đoán Xổ Số Miền Trung 23/8/2024 MIỄN PHÍ

Thống kê xổ số Miền Trung 23/8/2024 - Phân tích XSMT ngày 23 tháng 8 năm 2024 hôm...23/08/2024 08:00 -

Hoa Kỳ khởi xướng rà soát hành chính một số sản phẩm của Việt Nam đang bị áp thuế chống bán phá giá/chống trợ cấp

Bộ Thương mại Hoa Kỳ (DOC) đã đăng thông báo khởi xướng rà soát hành chính đối với...22/08/2024 09:21 -

Việt Nam có nhiều lợi thế trong phát triển trí tuệ nhân tạo AI

Việt Nam có nhiều lợi thế trong phát triển trí tuệ nhân tạo AI, nhờ vào thị trường,...22/08/2024 09:03

404

Thuật ngữ

Thuật ngữ