Novaland gia hạn thành công thêm 2 lô trái phiếu, nâng lãi suất lên 11,5%/năm

Gia hạn 2 lô trái phiếu đến năm 2025

CTCP Tập đoàn Đầu tư Địa ốc No Va (Novaland, Mã: NVL) vừa công bố thông tin liên quan đến việc gia hạn thành công đối với hai lô trái phiếu có mã NVLB2123012 và NVLH2123010.

Trong đó, lô trái phiếu NVLB2123012 có giá trị phát hành 1.300 tỷ đồng được điều chỉnh thời gian đáo hạn từ 20/7/2023 sang 20/7/2025, tức gia hạn thêm hai năm. Lãi suất trái phiếu trong thời gian gia hạn được áp dụng ở mức cố định 11,5%/năm (trước đó là 9,5%/năm đối với 4 kỳ tính lãi đầu tiên, sau đó được điều chỉnh bằng lãi suất tham chiếu cộng với biên độ 3,28%/năm).

Trái phiếu này do CTCP Chứng khoán Kỹ Thương (TCBS) thu xếp, được bảo đảm bằng cổ phần của Novaland và quyền tài sản phát sinh liên quan đến phân khu thuộc dự án Phan Thiết.

Lô trái phiếu NVLH2123010 có giá trị phát hành 1.000 tỷ đồng, do CTCP Chứng khoán MB đại diện sở hữu được kéo dài kỳ hạn thanh toán thêm 21 tháng, tức đáo hạn vào ngày 17/3/2025 và lãi suất trái phiếu trong thời gian gia hạn được áp dụng ở mức cổ định 11,5%/năm (trước đó là 10,5%).

Đồng thời, tài sản bảo đảm được bổ sung gồm các bất động sản, quyền tài sản phát sinh từ các bất động sản thuộc các dự án tại TP HCM của Novaland hoặc bên thứ ba. Tỷ lệ tài sản bảo đảm sau khi bổ sung tương ứng tối thiểu 100% tổng mệnh giá trái phiếu đang lưu hành.

Trước đó, Novaland huy động 1.000 tỷ đồng này để góp vốn vào Công ty TNHH Đầu tư và Phát triển Bất động sản Khánh An – công ty con do Novaland sở hữu 99,98% vốn. Trong đó, Bất động sản Khánh An sở hữu 96,993% vốn tại Công ty TNHH Carava Resort - chủ đầu tư Khu du lịch nghỉ dưỡng Mỹ Mỹ Resort (tên thương mại là Novabeach Cam Ranh, thuộc khu du lịch Bắc Bán Đảo Cam Ranh, xã Cam Hải Đông, huyện Cam Lâm, tỉnh Khánh Hòa).

Ngoài ra, Novaland cũng vừa tiến hành bổ sung tài sản bảo đảm cho lô trái phiếu NVLH2123006 trị giá 300 tỷ đồng bằng cổ phần NVL thuộc sở hữu của NovaGroup.

Lô trái phiếu này do CTCP Chứng khoán Ngân hàng Đầu tư và Phát triển Việt Nam (BSC) thu xếp cho Novaland phát hành vào ngày 29/6/2021 và đáo hạn vào ngày 29/6/2023. Mục đích huy động vốn để mở rộng hoạt động đầu tư, kinh doanh bất động sản và mở rộng quỹ đất. Trái chủ bao gồm 14,3% là tổ chức và 78,6% là nhà đầu tư cá nhân chuyên nghiệp.

Dư nợ trái phiếu bán lẻ 2023-2024 còn trên 6.200 tỷ

Trong 6 tháng (quý IV/2022 và quý I/2023), Novaland đã giảm được 9.000 tỷ đồng nợ vay. Bà Đỗ Thị Phương Lan, thành viên Hội đồng Cố vấn điều hành của Novaland, cho biết may mắn của tập đoàn là dư nợ trái phiếu bán lẻ không nhiều so với quy mô tài sản. Trước đây, Novaland huy động vốn từ trái phiếu chủ yếu để đầu tư cho các hạng mục hạ tầng tại các đại đô thị do tập toàn phát triển như Aqua City, NovaWorld Ho Tram, NovaWorld Phan Thiet,… và xác định đây là dòng vốn trung – dài hạn.

“Hàng loạt những thay đổi về chính sách đối với trái phiếu, lãi suất tăng liên tục, cùng một vài sự cố xảy ra trên thị trường dẫn đến Ngân hàng Nhà nước trong cuối năm vừa rồi đã ra chính sách kiểm soát tín dụng bất động sản.

Theo đó, rất nhiều khách hàng của Novaland đã không tiếp cận được vốn vay để thực hiện thanh toán đúng hạn. Trong khi đó, các cơ chế về giãn nợ, hoãn nợ, tái cấu trúc nợ chưa được kịp thời thông qua vào thời điểm cuối năm ngoái mà mãi đến cuối quý I/2023 mới được thông qua.

Sự cố rơi vào thời điểm cuối năm cùng với những thay đổi từ chính sách có độ trễ nhất định nên có thể nói thanh khoản của tất cả các tập đoàn bất động sản đều rất khó khăn và Novaland không nằm ngoài khó khăn này”, bà Lan chia sẻ.

Lãnh đạo Novaland thông tin thêm, khi tập đoàn tiến hành đàm phán với các chủ nợ trong thời gian vừa rồi, có trên 90% chủ nợ đồng ý hỗ trợ cho Novaland gia hạn nợ hoặc hoán đổi nợ thành cổ phần của các công ty. Tuy nhiên, cũng có một số chủ nợ, đặc biệt là trái chủ của các trái phiếu bán lẻ không đồng ý.

HĐQT sẽ tiếp tục triển khai các hoạt động tái cấu trúc nợ, kế hoạch phát hành cổ phiếu, trái phiếu (bao gồm trái phiếu chuyển đổi) và các công cụ khác để tăng vốn cho hoạt động kinh doanh, tái cấu trúc tài chính và thanh toán các khoản nợ đến hạn trong thời gian tới.

Tổng trái phiếu bán lẻ của Novaland trong giai đoạn 2023-2024 còn 8.854 tỷ đồng (năm 2023 còn 6.632 tỷ đồng, năm 2024 còn 2.222 tỷ đồng). Novaland đã hoán đổi được khoảng 1.000 tỷ đồng và gia hạn được khoảng 1.500 tỷ đồng. Số dư trái phiếu giai đoạn 2023-2024 còn lại sau đàm phán trên 6.200 tỷ đồng (năm 2023 còn lại 5.500 tỷ đồng, năm 2024 còn khoảng 750 tỷ đồng).

Tin liên quan

-

Theo Novaland, thời gian thanh toán trong các hợp đồng thường kéo dài từ 2 đến 3 năm....

-

Tracodi dự kiến vay 1.100 tỷ đồng từ hai ngân hàng

Tracodi sẽ vay 300 tỷ đồng từ Ngân hàng An Bình, 800 tỷ đồng từ Ngân hàng Nam... -

Bộ Xây dựng sẽ gỡ khó cho dự án 5 tỷ USD của Novaland

Văn phòng Chính phủ vừa giao Bộ Xây dựng tháo gỡ khó khăn, vướng mắc các dự án...

Tin mới

-

Thúc đẩy kết nối kinh tế, nâng cao hiệu quả các lĩnh vực hợp tác Việt Nam - Lào

Thứ trưởng Bộ Kế hoạch và Đầu tư Trần Quốc Phương nhấn mạnh, chính sách nhất quán của...26/08/2024 08:15 -

Giảm 50% phí trước bạ với ô tô sản xuất trong nước trong 3 tháng

Thường trực Chính phủ đã thống nhất giảm 50% phí trước bạ với ô tô sản xuất, lắp...26/08/2024 08:51 -

PV GAS tham gia chương trình tri ân “Về nơi khởi nguồn”

Vừa qua, tại Khu di tích quốc gia đặc biệt rừng Trần Hưng Đạo, xã Tam Kim, huyện...25/08/2024 12:08 -

VPBank cung cấp nhiều giải pháp sáng tạo giúp doanh nghiệp quản lý dòng tiền tối ưu

Nhiều nghiên cứu đã chỉ ra rằng, với cùng xuất phát điểm và nguồn lực đầu tư ban...23/08/2024 15:31 -

Forbes vinh danh Vietjet trong danh sách 50 công ty niêm yết tốt nhất Việt Nam 2024

Tạp chí Forbes Việt Nam vừa vinh danh và trao giải cho 50 công ty niêm yết tốt...23/08/2024 15:36 -

Chuyển đổi số là cuộc cách mạng về thay đổi hơn là cuộc cách mạng về công nghệ

Chuyển đổi số là cuộc cách mạng về thay đổi hơn là cuộc cách mạng về công nghệ....23/08/2024 15:45 -

Ứng dụng Microsoft trên Mac chứa nhiều lỗ hổng bảo mật

Ứng dụng Microsoft có lỗ hổng bảo mật nghiêm trọng trên macOS có thể bị tin tặc khai...23/08/2024 15:17 -

SeABank chốt quyền chia cổ tức bằng cổ phiếu và nhận cổ phiếu phát hành tổng tỷ lệ gần 13,6%

Ngân hàng TMCP Đông Nam Á (SeABank, HOSE: SSB) vừa có thông báo chốt danh sách cổ đông...23/08/2024 09:07 -

Tọa đàm trực tuyến ‘Năng suất xanh - nền tảng cho phát triển bền vững’

Tọa đàm trực tuyến với chủ đề “Năng suất xanh - nền tảng cho phát triển bền vững”...23/08/2024 09:15 -

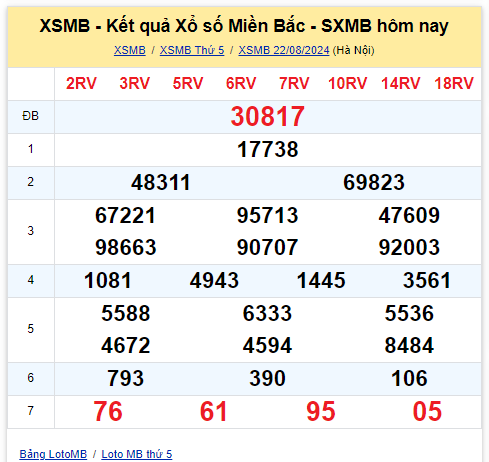

Dự đoán XSMB 23/8 - Dự đoán Xổ Số Miền Bắc 23/8/2024 MIỄN PHÍ

Dự đoán XSMB 23/8/2024 - Soi cầu dự đoán XSMB VIP đẹp hôm nay Dự đoán XSMB 23/8...23/08/2024 08:08 -

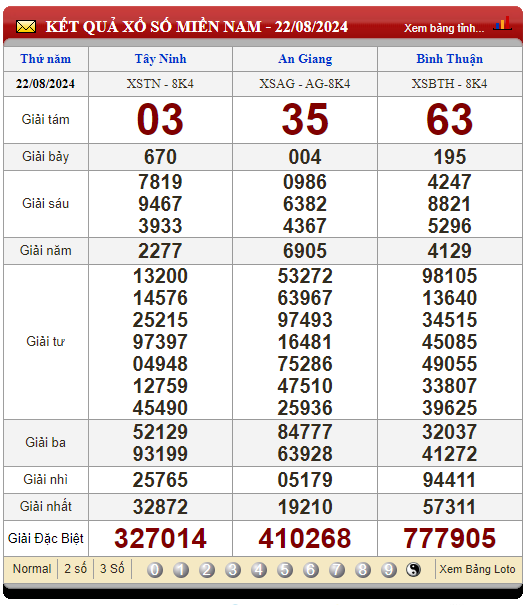

Dự đoán XSMN 23/8 - Dự đoán Xổ Số Miền Nam 23/8/2024 MIỄN PHÍ

Phân tích XSMN 23/8/2024 - Thống kê xổ số Miền Nam ngày 23 tháng 8 năm 2024 thứ...23/08/2024 08:16 -

Dự đoán XSMT 23/8 - Dự đoán Xổ Số Miền Trung 23/8/2024 MIỄN PHÍ

Thống kê xổ số Miền Trung 23/8/2024 - Phân tích XSMT ngày 23 tháng 8 năm 2024 hôm...23/08/2024 08:00 -

Hoa Kỳ khởi xướng rà soát hành chính một số sản phẩm của Việt Nam đang bị áp thuế chống bán phá giá/chống trợ cấp

Bộ Thương mại Hoa Kỳ (DOC) đã đăng thông báo khởi xướng rà soát hành chính đối với...22/08/2024 09:21 -

Việt Nam có nhiều lợi thế trong phát triển trí tuệ nhân tạo AI

Việt Nam có nhiều lợi thế trong phát triển trí tuệ nhân tạo AI, nhờ vào thị trường,...22/08/2024 09:03

404

Thuật ngữ

Thuật ngữ